Finalità e ambito di applicazione

Il principio contabile OIC 9 si aplica alle società che redigono il bilancio in base alle disposizioni del codice civile ed ha lo scopo di disciplinare il trattamento contabile delle perdite durevoli di valore delle immobilizzazioni materiali e immateriali, nonché le informazioni da presentare nella nota integrativa.

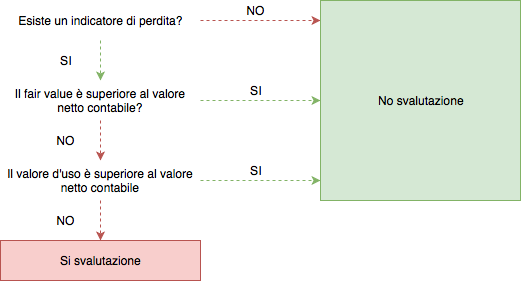

Albero decisionale

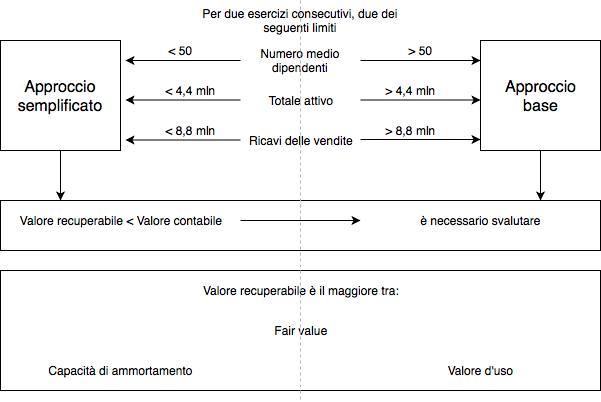

Due approcci in base ai limiti dimensionali con alcuni aspetti comuni

Se il valore recuperabile di una singola immobilizzazione è inferiore al suo valore contabile, l’immobilizzazione si rileva a tale minore valore. La differenza è imputata nel conto economico come perdita durevole di valore.

La differenza tra i due approcci consiste nella modalità di determinazione del valore recuperabile.

In entrambe i casi però il fair value viene considerato come parametro comune per la determinazione del valore recuperabile

Determinazione del Fair value

Il fair value viene definito dal principio come il prezzo che si percepirebbe per la vendita di un’attività ovvero che si pagherebbe per il trasferimento di una passività in una regolare operazione tra operatori di mercato alla data di valutazione.

Rilevazione della perdita durevole di valore per una UGC e per l’avviamento

La perdita durevole di valore rilevata su un’unità generatrice di flussi di cassa (UGC) deve essere imputata a riduzione del valore contabile delle attività che fanno parte dell’unità del seguenti ordine:

- in primo luogo, al valore dell’avviamento allocato sulla UGC;

- infine, alle altre attività proporzionalmente, sulla base del valore contabile di ciascuna attività che fa parte dell’UGC.

Ripristino del costo

L’eventuale svalutazione per perdite durevoli di valore è ripristinata qualora siano venuti meno i motivi che l’avevano giustificata. Il ripristino di valore si effettua nei limiti del valore che l’attività avrebbe avuto ove la rettifica di valore non avesse mai avuto luogo.

APPROCCIO SEMPLIFICATO

L’approccio semplificato prevede che il calcolo del valore recuperabile sia effettuato sulla capacità di ammortamento e sulle seguenti assunzioni fondamentali:

- l’unità generatrice di cassa coincide con l’intera società

- i flussi di reddito, se la dinamica del circolante si mantiene stabile, approssimano i flussi di cassa.

Qualora l’unità generatrice di cassa non coincidesse con l’intera società, il principio raccomanda di effettuare la verifica della ricuperabilità dei cespiti per singoli rami d’azienda.

Indicatori di potenziali perdite di valore

Ai fini dell’applicazione dell’approccio semplificato, gli indicatori di perdite durevoli di valore da considerare sono i seguenti:

- ↓ il valore di mercato

- variazioni significative con effetto negativo nell’ambiente

- tecnologico,

- di mercato,

- economico, o

- normativo;

- valore contabile 〉fair value

- ↑ obsolescenza o deterioramento fisico

- variazioni significative nella misura o nel modo in cui un’attività viene utilizzata:

- l’attività diventa inutilizzata

- piani di dismissione o ristrutturazione

- ridefinizione della vita utile

- ↓ andamento economico di un’attività

Valore recuperabile

Il valore recuperabile viene determinato

- sulla base della capacità di ammortamento generalmente su un orizzonte temporale che non supera i 5 anni dei futuri esercizi,

o se maggiore,

- sulla base del fair valve.

La verifica della sostenibilità degli investimenti è, pertanto, basata sulla stima dei flussi reddituali futuri riferibili alla struttura produttiva nel suo complesso e non sui flussi derivanti dalla singola immobilizzazione.

Qualora la società presenti una struttura produttiva segmentata in rami d’azienda che producono flussi di ricavi autonomi è preferibile applicare il modello di svalutazione ai singoli rami d’azienda individuati.

Nel computare gli ammortamenti da contrapporre alla capacità di ammortamento ci si basa sulla struttura produttiva esistente:

- non si computano futuri investimenti capaci di incrementare il potenziale della struttura produttiva;

- si computano futuri investimenti che concorrono a mantenere invariata la potenzialità produttiva esistente.

Qualora circostanze oggettive consentano l’imputazione diretta, la società attribuisce la perdita alle singole immobilizzazioni.

MODELLO BASE

L’approccio base prevede che il calcolo del valore recuperabile sia effettuato sulla base del valore d’uso della singola immobilizzazione.

Se non è possibile stimare il valore recuperabile della singola immobilizzazione, la società determina il valore recuperabile dell’unità generatrice di flussi di cassa alla quale l’immobilizzazione appartiene. Ciò si verifica quando le singole immobilizzazioni non generano flussi di cassa in via autonoma rispetto alle altre immobilizzazioni.

Indicatori di potenziali perdite di valore

Nel valutare se esiste un’indicazione che un’attività possa aver subito una perdita durevole di valore, la società considera, come minimo, i seguenti indicatori:

- ↓ il valore di mercato

- variazioni significative con effetto negativo nell’ambiente

- tecnologico,

- di mercato,

- economico, o

- normativo;

- ↑ tassi di mercato che influenzino il tasso di attualizzazione

- valore contabile 〉fair value

- ↑ obsolescenza o deterioramento fisico

- variazioni significative nella misura o nel modo in cui un’attività viene utilizzata:

- l’attività diventa inutilizzata

- piani di dismissione o ristrutturazione

- ridefinizione della vita utile

- ↓ andamento economico di un’attività

Determinazione del valore d’uso

Il valore d’uso è determinato sulla base del valore attuale dei flussi finanziari futuri che si prevede abbiano origine da un’attività lungo la sua vita utile.

Flussi finanziari futuri

Comprendono:

- le proiezioni dei flussi finanziari in entrata derivanti dall’uso continuativo dell’attività;

- le proiezioni dei flussi finanziari in uscita che si verificano necessariamente per generare flussi finanziari in entrata dall’uso continuativo dell’attività (inclusi i flussi finanziari in uscita per rendere l’attività utilizzabile) e che possono essere direttamente attribuiti o allocati all’attività in base a un criterio ragionevole e coerente;

- i flussi finanziari netti, se esistono, che si prevede di ricevere (o erogare) per la dismissione dell’attività alla fine della sua vita utile, in una transazione regolare tra operatori di mercato alla data di valutazione.

Non comprendono:

- i flussi finanziari in entrata o in uscita derivanti da attività di finanziamento;

- pagamenti o rimborsi fiscali;

- investimenti futuri per i quali la società non si sia già obbligata.

Tasso di sconto

Il tasso di sconto usato ai fini del calcolo del valore attuale è il tasso al lordo delle imposte che riflettano le valutazioni correnti del mercato:

- del valore temporale del denaro; e

- dei rischi specifici dell’attività per i quali le stime dei flussi finanziari futuri non sono state rettificate.

Il tasso di sconto riflette il rendimento che gli investitori richiederebbero se si trovassero nella situazione di dover scegliere un investimento che generasse flussi finanziari di importi, tempistica e rischio equivalenti a quelli che la società si aspetta che derivino dall’immobilizzazione in oggetto. Questo tasso è stimato attraverso il tasso implicito utilizzato per attività similari o nelle contrattazione correntemente presenti nel mercato o attraverso il costo medio ponderato del capitale della società.

Nota integrativa

Bilancio in forma ordinaria

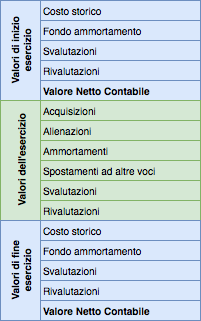

L’articolo 2427, comma 1, del codice civile impone di indicare nella nota integrativa:

- “i criteri applicati nella valutazione delle voci del bilancio, nelle rettifiche di valore e nella conversione dei valori non espressi all’origine in moneta avente corso legale nella Stato”

- “i movimenti delle immobilizzazioni, specificando per ciascuna voce:

- “la misura e le motivazioni delle riduzioni di valore applicate alle immobilizzazioni materiali e immateriali, facendo a tal fine esplicito riferimento al loro concorso alla futura produzione di risultati economici, alla loro prevedibile durata utile e, per quanto rilevante, al loro valore di mercato, segnalando altresì le differenze rispetto a quelle operate negli esercizi precedenti ed evidenziando la loro influenza sui risultati economici dell’esercizio”

Nella nota integrativa si forniscono, inoltre, informazioni sulle modalità di determinazione del valore recuperabile, con particolare riguardo:

- alla durata dell’orizzonte temporale preso a riferimento per la stima analitici dei flussi finanziari futuri;

- al tasso di crescita utilizzato per stimare i flussi finanziari ulteriori;

- al tasso di attualizzazione applicato.

- se del caso, si forniscono informazioni sulle tecniche utilizzate per la determinazione del fair value

L’articolo 2423, comma 4, del codice civile prevede che: “Non occorre rispettare gli obblighi in tema di rilevazione, valutazione, presentazione e informativa quando la loro osservanza abbia effetti irrilevanti al fine di dare una rappresentazione veritiera e corretta. Rimangono fermi gli obblighi in tema di regolare tenuta delle scritture contabili. Le società illustrano nella nota integrativa i criteri con i quali hanno dato attuazione alla presente disposizione.”

Le società che adottano il metodo semplificato ne danno menzione nella nota integrativa e indicano la durata dell’orizzonte temporale preso a riferimento per la stima analitica dei flussi reddituali futuri. Si forniscono, inoltre, informazioni circa le decisioni assunte in merito alla eventuale necessità di procedere alla verifica della recuperabilità dei cespiti per singoli rami d’azienda.

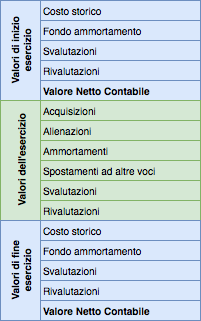

Bilancio in forma abbreviata

L’articolo 2427, comma 1, del codice civile impone di indicare nella nota integrativa:

- “i criteri applicati nella valutazione delle voci del bilancio, nelle rettifiche di valore e nella conversione dei valori non espressi all’origine in moneta avente corso legale nello Stato”

- i movimenti delle immobilizzazioni specificando per ciascuna voce:

L’articolo 2423, comma 4, del codice civile prevede che: “Non occorre rispettare gli obblighi in tema di rilevazione, valutazione, presentazione e informativa quando la loro osservanza abbia effetti irrilevanti al fine di dare una rappresentazione veritiera e corretta. Rimangono fermi gli obblighi in tema di regolare tenuta delle scritture contabili. Le società illustrano nella nota integrativa i criteri con i quali hanno dato attuazione alla presente disposizione.”